General Electric Company hat über ihre mittelbare Tochtergesellschaft, die GE Germany Holdings AG, Frankfurt am Main, den Aktionären der börsennotierten SLM Solutions Group AG, Lübeck, ein freiwilliges öffentliches Übernahmeangebot unterbreitet. Network Corporate Finance hat die SLM Solutions Group im Rahmen der Transaktion beraten und für Vorstand und Aufsichtsrat eine Fairness Opinion erstellt.

Transaktion

General Electric hat am 6. September 2016 die Entscheidung veröffentlicht, den Aktionären der SLM Solutions Group AG ein freiwilliges öffentliches Übernahmeangebot gemäß Wertpapierübernahmegesetz zu unterbreiten. Am 26. September 2016 hat General Electric den Aktionären der SLM Solutions Group einen Kaufpreis von EUR 38,00 je Aktie, entsprechend einem Eigenkapitalwert von EUR 683,3 Mio., angeboten. Network Corporate Finance hat die SLM Solution Group im Rahmen der Transaktion beraten und für den Vorstand und Aufsichtsrat eine Fairness Opinion erstellt. Die Mindestannahmequote für das Angebot von 75% wurde nicht erreicht.

Das Unternehmen

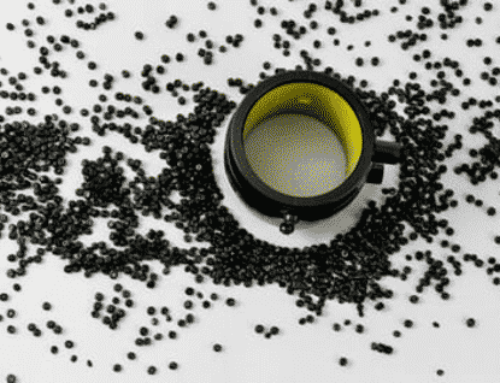

Die SLM Solutions Group ist ein führender Anbieter metallbasierter additiver 3D-Fertigungstechnologie. Die Aktien werden im Prime Standard der Frankfurter Wertpapierbörse gehandelt und sind im TecDAX gelistet. Das Unternehmen konzentriert sich auf die Entwicklung, Montage und den Vertrieb von Maschinen und integrierten Systemlösungen im Bereich des Selektiven Laserschmelzens. SLM Solutions Group beschäftigt 2016 mehr als 310 Mitarbeiter weltweit. Die Produkte werden weltweit von Kunden in der Luft- und Raumfahrtbranche, dem Energiesektor, dem Gesundheitswesen und dem Automobilsektor eingesetzt.

Weitere Informationen zu SLM Solutions: www.slm-solutions.de